Huntington Bancshares Inc. согласилась купить Cadence Bank за 7,4 миллиарда долларов, Это второе крупное приобретение банка Огайо в этом году, направленное на расширение присутствия в южных и юго-восточных штатах, и последнее в череде сделок между региональными кредиторами США.

Согласно заявлению, опубликованному в понедельник, это приобретение расширит присутствие Huntington на 21 штат, простираясь от Среднего Запада до Юга и Техаса.

Согласно заявлению, банк добавит более 390 отделений Cadence, заняв пятое место по доле рынка депозитов в быстрорастущих мегаполисах Далласе и Хьюстоне и первое место в Миссисипи.

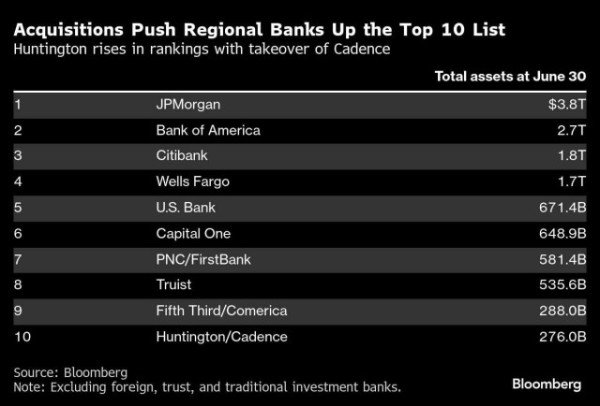

В последние месяцы крупные региональные банки раскупали своих более мелких конкурентов, поскольку администрация Трампа ослабляет нормативные препятствия, которые блокировали консолидацию в отрасли.

Ранее в этом месяце Fifth Third Bancorp согласилась купить Comerica Inc. за $10,9 млрд в рамках крупнейшей банковской сделки года в США.

В сентябре PNC Financial Services Group Inc. заявила, что приобретет FirstBank Holding Co. за 4,1 миллиарда долларов для расширения в Колорадо.

Поглощение Cadence, штаб-квартиры которой находятся в Хьюстоне и Тупело, штат Миссисипи, произошло через неделю после того, как Хантингтон завершил приобретение Veritex Holdings Inc. за 1,9 миллиарда долларов, о котором было объявлено в июле.

"Это Это важный следующий этап роста для Huntington", — заявил в заявлении Стив Стайнур, председатель и главный исполнительный директор Huntington.

Стейнур сказал в разговоре с аналитиком, что обе компании занимались детальным планированием в течение последних четырех месяцев.

[img=right]https://equipmentfinancenews.com/data:image/svg xml,

Huntington платит $39,77 за акцию Cadence, или на 9% больше, чем цена закрытия в пятницу.

Хантингтон сказал, что сделка, как ожидается, будет на 7% разводняющим по отношению к ее материальной балансовой стоимости на акцию.

Акции Cadence выросли на 4,5% в 10:06 утра в Нью — Йорке, а акции Huntington упали на 3%.

Cadence имеет активы на сумму 53 миллиарда долларов, что увеличивает общую сумму активов Huntington до 276 миллиардов долларов и подталкивает ее к критическому нормативному порогу, которыйнесет с собой более строгие требования к капиталу, ликвидности и соблюдению требований.

Это также ускорит экспансию Huntington на юго-востоке, включая Джорджию, Теннесси и Флориду.

Объединенная компания будет иметь около 1450 филиалов в 21 штате, что даст ей возможность охватить 56% населения страны в регионах с потенциально более высоким ростом населения, согласно презентации о сделка.

Ожидается, что сделка будет завершена в первом квартале 2026 года при условии одобрения регулирующими органами и акционерами.

Хантингтон заявил, что проверил более 80% кредитных остатков Cadence в рамках процедуры комплексной проверки, а также тенденции в отношении кредитного качества и политики рисков.

Команды и филиалы Cadence будут работать под названием и брендом Huntington Bank, а генеральный директор Cadence Джеймс "Дэн" Роллинз III присоединится к Хантингтону в качестве неисполнительного заместителя председателя правления.

Huntington также пригласит двух дополнительных членов Cadence присоединиться к его совету директоров.

Evercore и BofA Securities консультировали Huntington по сделке, а Cadence консультировали Keefe, Bruyette & Woods.